上海银行宁波分行罚款事件深度解析贷款三查不尽职的后果与行业反思

- 科普

- 2024-06-20

- 156

在金融行业,风险控制是银行运营的核心。近期,上海银行宁波分行因贷款三查不尽职等问题被监管部门处以罚款,这一事件不仅对上海银行的品牌形象造成了影响,也引发了业界对于银行风险管理流程的广泛关注和深刻反思。

一、事件回顾

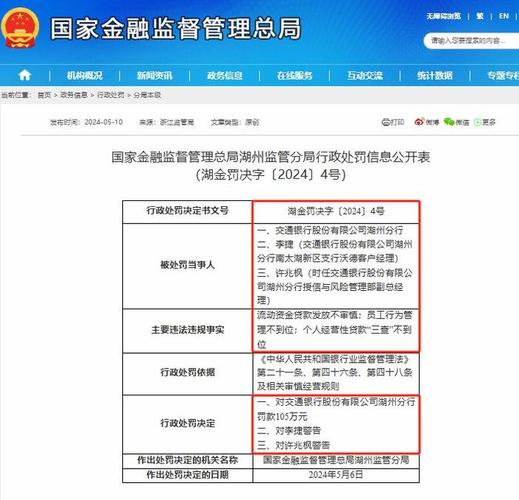

根据中国银保监会宁波监管局发布的行政处罚信息,上海银行宁波分行因在贷款业务中存在三查不尽职的行为,即贷前调查、贷时审查、贷后检查不严格,被罚款人民币万元。这一处罚决定揭示了银行在日常运营中可能忽视的风险控制环节,尤其是在贷款审批流程中的疏漏。

二、贷款三查的重要性

贷款三查是银行信贷管理中的基本要求,其目的是确保贷款的安全性、流动性和收益性。贷前调查主要是对借款人的资信状况、还款能力、贷款用途等进行全面评估;贷时审查则是在贷款发放前对贷款合同、担保条件等进行严格审核;贷后检查则是对贷款使用情况和借款人的还款情况进行跟踪监控。三查环节的任何一个疏忽都可能导致贷款风险的发生,影响银行的资产质量和经营安全。

三、上海银行宁波分行的问题分析

上海银行宁波分行此次被罚,反映出其在贷款管理上存在明显的漏洞。具体来看,可能是贷前调查不够细致,未能准确评估借款人的真实信用状况;贷时审查可能流于形式,没有严格执行风险控制标准;贷后检查可能缺乏有效性,未能及时发现和处理贷款使用中的问题。这些问题的存在,不仅增加了银行的信贷风险,也损害了银行的声誉和客户的利益。

四、行业反思与改进措施

上海银行宁波分行的罚款事件,给整个银行业敲响了警钟。银行需要从以下几个方面进行反思和改进:

1.

加强内部控制

:银行应建立健全内部控制体系,确保贷款三查的每个环节都有严格的操作规程和监督机制。2.

提升风险意识

:银行员工应提高风险意识,认识到贷款三查的重要性,确保每一笔贷款都能得到妥善管理。3.

利用科技手段

:银行可以利用大数据、人工智能等现代科技手段,提高贷款三查的效率和准确性,及时发现和预防风险。4.

加强培训与教育

:银行应定期对员工进行风险管理和合规操作的培训,提升员工的专业能力和合规意识。5.

完善激励与约束机制

:银行应建立合理的激励与约束机制,确保员工在追求业绩的也能严格遵守风险管理规定。五、结语

上海银行宁波分行的罚款事件,虽然给银行带来了短期的负面影响,但长远来看,这是一次宝贵的教训。银行业应以此为契机,加强风险管理,提升服务质量,确保金融市场的稳定和健康发展。通过不断完善内部管理,提高风险控制能力,银行才能在激烈的市场竞争中立于不败之地,赢得客户和社会的信任。